SQM y el gran salto bursátil que aún esperan los analistas

Las acciones de la compañía no han parado de caer en los últimos meses, a medida que la incertidumbre por sus disputas internas se cruza con un debilitado entorno de demanda de vehículos eléctricos.

- T+

- T-

Bueno, pero no espectacular. Así es como muchos en el mercado han calificado el histórico acuerdo operacional entre SQM y Codelco, apostando a que las acciones del productor de litio repuntarían más temprano que tarde, si es que hay fuerza para resistir algo más de incertidumbre.

"Nuestra postura sobre la acción sigue siendo positiva frente a lo que pareciera estar descontado en los precios", publicó en un informe el equipo de JPMorgan liderado por el analista Lucas Ferreira.

Pero advirtió que "sigue sin ser un acuerdo estelar, ya que la empresa prácticamente se convertirá en el accionista minoritario de una firma estatal, lo que la expone a una mayor sensibilidad política. Además, la operación no implica ningún aumento significativo de la producción de litio en el corto y mediano plazo para los accionistas de SQM".

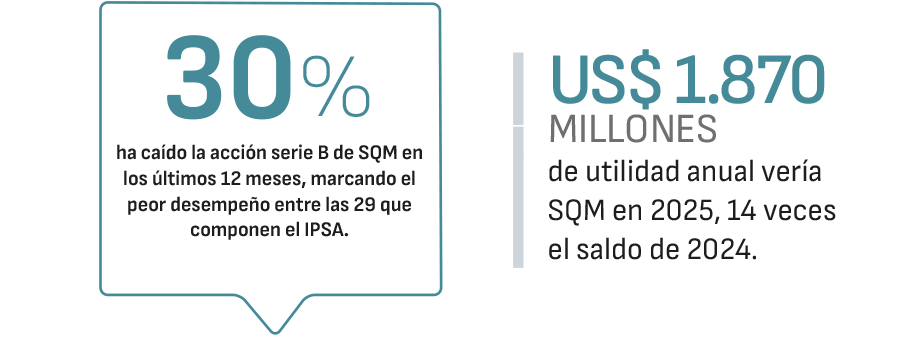

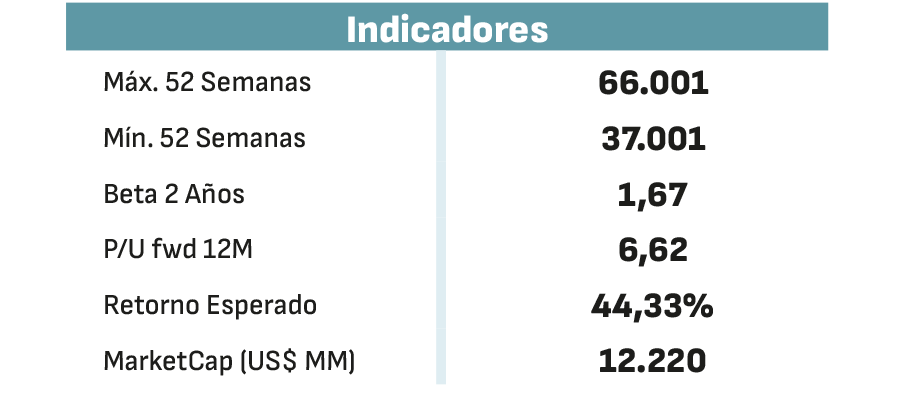

Los agentes compilados por Bloomberg estiman en promedio un Precio Objetivo (PO) de $ 57.550 a 12 meses para la acción serie B de SQM en la Bolsa de Santiago, y de US$ 63,52 para el ADR que se transa en Nueva York. Esto es, retornos esperados de 44% y 48%, respectivamente. Con ello, SQM-B exhibe el mayor potencial de retorno en el S&P IPSA.

Pero es el resultado de un incesante castigo sobre el papel, que también ha venido arrastrando a los PO. El jueves SQM-B cerró en mínimos desde el 14 de febrero y ha perdido 30% en los últimos 12 meses, marcando el peor desempeño del IPSA en este lapso. Podría volver a perder el liderazgo en market cap si es que el Banco de Chile logra algo más de ventaja, como ya ocurrió en febrero.

Votos a favor

El acuerdo con Codelco es "de neutral a positivo" para la acción de SQM, según el subgerente de estudios Renta Variable en BICE Inversiones, Aldo Morales, considerando que "se renueva la concesión y se expanden las oportunidades de crecimiento en litio y potasio", segmentos clave.

José Ignacio Pérez, analista de Bci Corredora de Bolsa, rescató que "el acuerdo vendría a descartar el peor escenario que SQM enfrentaba antes de conocerlo: perder completamente la participación en los negocios que desarrolla en el Salar de Atacama".

Además, "este riesgo regulatorio se tendería a despejar en buena hora, toda vez que SQM se encuentra diversificando sus operaciones de litio por el mundo". Con la compra de la australiana Azure Minerals y el proyecto Andover en marcha hacia finales de la década, podría terminar compensando los flujos perdidos en Atacama, sostuvo el ejecutivo.

MBI Corredores de Bolsa elevó su PO y recomendó "sobreponderar" la acción de SQM, aludiendo a "cambios en la producción futura, en línea con lo anunciado por la empresa".

Sin embargo, entre los pendientes está que se despejen unas cuantas incertidumbres respecto del acuerdo y la relación con Tianqi, el segundo mayor accionista de SQM detrás del grupo Pampa, coinciden los analistas. También resta ver cómo se resuelven las consultas con las comunidades indígenas.

Morales estimó que, si el acuerdo se concreta tal como está estipulado hoy, "la reacción del mercado debería ser positiva, y converger a niveles de valorización similares a los que existían antes de que Tianqi anunciara reparos respecto de la operación".

Para el gestor de inversiones de Janus Henderson, Tal Lomnitzer, "si bien la finalización del acuerdo con Codelco disipará parte de la incertidumbre, también bloquea efectivamente la entrada fallida de Tianqui en Chile, y podría resultar en la venta de su participación".

El analista Ben Isaacson de Scotia Capital aseguró este lunes que "la única razón de TIanqi para continuar la búsqueda de una votación de los accionistas sería específicamente con el fin de ejercer sus derechos de retiro, y vender sus acciones a SQM a unos US$ 3 mil millones. Si es así, la de Tianqi es en realidad una campaña para evitar una salida humillante (to save face)".

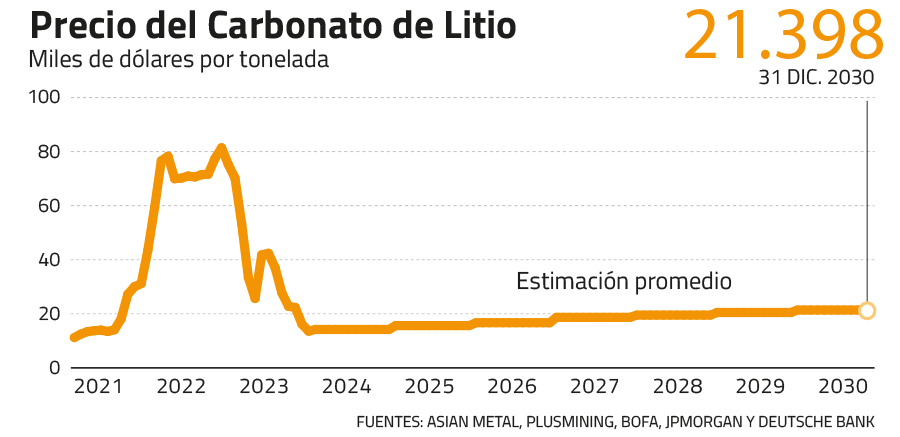

Las dudas han acrecentado el descuento que pesa sobre el papel, en un entorno global donde los precios del litio siguen deprimidos, tal como se ha visto la demanda de autos eléctricos en China.

Flujos por venir

Además, no se esperan dividendos atractivos pronto. La estimación de consenso apunta a que la utilidad anual de SQM sería de sólo US$ 130 millones en 2024, 90% menos que en 2023, influida por un tratamiento tributario contable que se tradujo en las pérdidas del primer trimestre. El Ebitda vería una baja más moderada, de 30% a US$ 2.180 millones.

Pero algo mejor se prevé hacia adelante: utilidades de US$ 1.870 millones en 2025 y de US$ 2.150 millones 2026. Y para el Ebitda, flujos de US$ 3.140 millones y de US$ 3.860 millones en los respectivos períodos.

Se han realizado estudios sobre qué tan atractivos son los descuentos de su estructura holding, y la oportunidad de captar rentabilidad a través de las llamadas "cascadas" como Oro Blanco y Norte Grande.

Para Morales, "las sociedades cascada ofrecen un retorno potencial mayor que SQM, dado que transan con descuentos sobre el valor NAV (Net Asset Value) de más de 30%. Si hubiera una reorganización, podrían revalorizarse. Sin embargo, el mayor retorno va de la mano con el mayor riesgo asociado a la menor liquidez y consideraciones tributarias".

La simplificación de la estructura holding de SQM ha sido una aspiración del mercado durante varias décadas, pero como es la forma en que el grupo Pampa ejerce el control de facto en la empresa, resulta difícil de desmantelar.